[ad_1]

Le 3 janvier dernier, Bitcoin fêtait officiellement ses 14 ans de fonctionnement. À l’écriture de cette vidéo, l’invention de Satoshi Nakamoto aura connu quatre bull-markets affichant chaque fois d’énormes multiplicateurs, suivi systématiquement de phases baissières où il perd traditionnellement environ 80% de sa valeur.

Comme pour célébrer ces 14 ans de bons et loyaux services, BlackRock lance son ETF spot en janvier 2024. Ça ne parait rien si vous êtes dans l’écosystème depuis peu, mais retenez bien que cet ETF, on l’attendait de pied ferme depuis des années. Pourquoi ? Parce que l’approbation de ce genre de produit financier veut dire une chose, les institutions américaines peuvent se positionner sur du vrai Bitcoin.

Je parle de vrais bitcoins pour la simple et bonne raison que le principe d’un ETF spot, c’est de détenir l’actif sous-jacent pour de vrai. Jusqu’ici, les produits financiers reliés à Bitcoin étaient des ETF futurs, c’est-à-dire du bitcoin synthétique, en quelque sorte. Tellement synthétique à vrai dire que beaucoup de gros poissons préféraient détenir des actions de l’entreprise de Michael Saylor, Microstrategy. Ce n’est pas surprenant, il s’agit d’une sorte de grosse bourse remplie de bitcoins, et de vrais bitcoin pour le coup, donc certains s’en servaient comme vecteur d’exposition, à défaut de mieux.

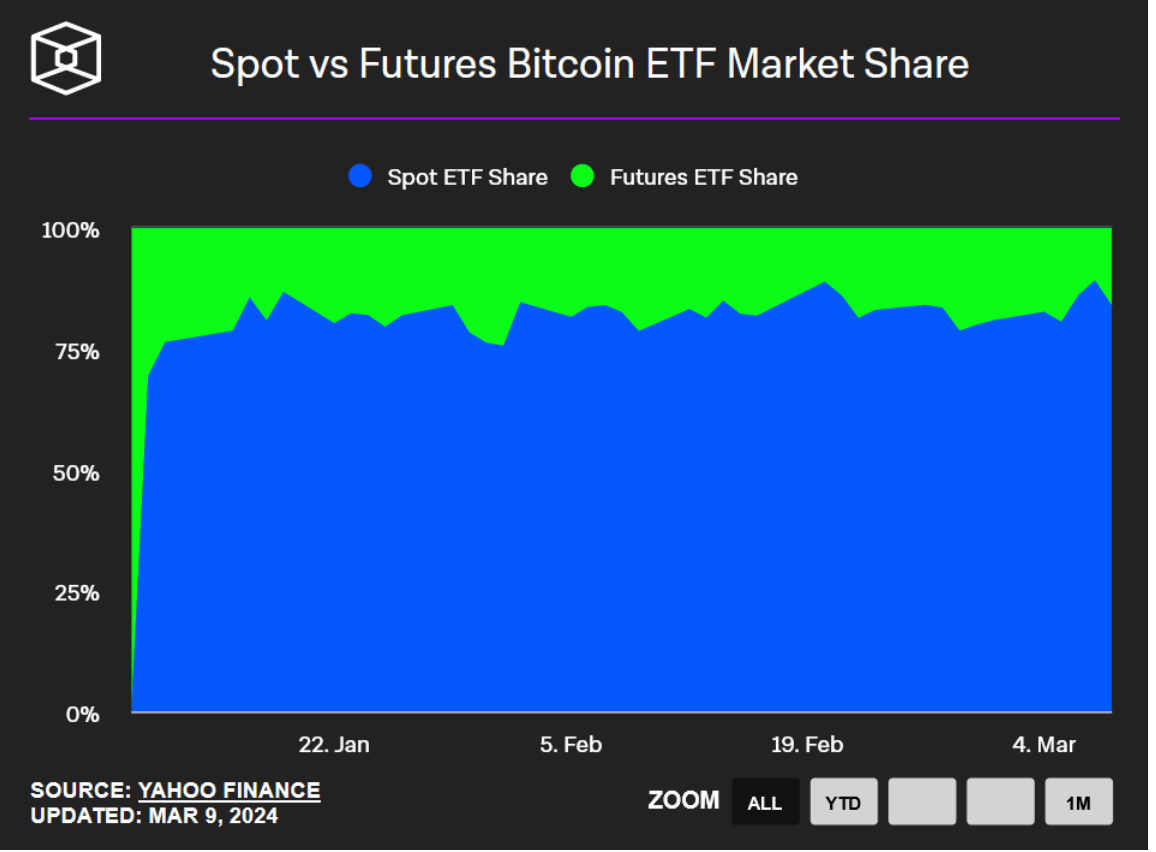

D’ailleurs, c’est intéressant de noter que les ETF spot ont littéralement oblitéré les ETF futurs en prenant quasiment 90% des parts de marché en quelques semaines. Traduction: personne ne veut de faux bitcoins.

Bitcoin, le nouveau joujou de BlackRock

Avec Blackrock et son ETF spot, la donne a changé. Pour la première fois, une institution va accumuler des vrais bitcoins pour le compte de ses clients, et pas n’importe quelle institution, puisqu’il ne s’agit ni plus ni moins que du plus gros gestionnaire de fonds de la planète. Blackrock, c’est quasiment 10.000 milliards d’actifs sous gestion, et on peut presque le comparer à une extension du gouvernement américain tellement son influence est importante.

Ce n’est pas le seul dans la course, d’autres ETF du même genre ont vu le jour en même temps, dont celui d’Ark Invest, dirigé par Cathie Wood que vous connaissez peut-être. Bref, je ne vous refais pas tout le topo, on a déjà fait une vidéo sur le sujet sur le Journal Du Coin.

Deux mois après, on commence à avoir des chiffres vraiment intéressants concernant ces ETF, et surtout, vous l’avez probablement remarqué, le marché est en pleine ébullition. Le Bitcoin a récemment atteint son plus haut historique d’environ 70 000 dollars et est même entré en découverte de prix. À l’image d’une cocotte minute, on a un peu la sensation que tout est sous pression, prêt à exploser.

Dans cette vidéo, on va parler un peu de ces premiers chiffres, mais aussi de plusieurs autres points que je trouve intéressants et qui pourraient driver un bullrun d’anthologie. L’intelligence artificielle, l’Asie, les ETF… Il y a beaucoup de raisons de penser que le marché est en train de muter et que, dans un futur plus ou moins proche, on risque de voir une valorisation du secteur crypto assez exceptionnelle. Dans tous les cas, vous savez ce qu’on dit, peu importe ce qu’on attend de Bitcoin, celui-ci fera tout pour nous surprendre.

Avant de prendre la dose d’Opium que je m’apprête à vous distribuer, rappelez-vous que cette vidéo n’est évidemment pas un conseil en investissement, faites vos propres recherches et tirez-en vos propres conclusions.

Les ETF Bitcoin au comptant : un succès historique

Commençons par parler des ETF. Les premiers chiffres que nous avons sont unanimes, ces nouveaux produits ont un franc succès auprès des investisseurs. À l’heure de l’écriture de cette vidéo, l’ensemble des ETF détiennent environ 4 % de la supply totale de Bitcoin.

Alors que les capitaux ont doucement glissé depuis Grayscale jusque dans les autres ETF, BlackRock détient aujourd’hui plus de BTC que Microstrategy, qui a commencé à accumuler en 2020.

Si on exclut le GBTC, ce sont plus de 400.000 bitcoins qui ont été avalés par les titans de la finance traditionnelle en seulement deux mois d’existence sur ce marché et la tendance n’a pas l’air de s’inverser pour l’instant.

C’est simple, le lancement de ces ETF sur Bitcoin fait partie des lancements d’ETF les plus réussis de tous les temps. Ils ont attiré plus de 7.5 milliards de dollars jusqu’à présent et les volumes sont vraiment draconiens, même pour des ETF. À plusieurs reprises, ces produits enregistrent plus de volumes que des actions du haut du panier comme Microsoft par exemple, et plusieurs entités proposant un ETF spot Bitcoin se retrouvent fréquemment dans le top 15 des ETF les plus tradés.

Pendant la semaine du 8 mars, plus de 100 milliards de volume ont été exécutés sur ces ETF, encore de quoi attester de leur retentissant succès.

Matt Hougan en a récemment rajouté une couche en expliquant qu’une grosse vague institutionnelle était en train de se préparer. Pour situer, Matt Hougan est l’un des plus grands spécialistes en matière de crypto-monnaies et d’ETF, c’est véritablement un expert de la FinTech. Il est directeur des investissements chez Bitwise, le plus grand fournisseur d’index reliés aux cryptos, avec plus de 1,5 milliard de dollars d’actifs sous gestion, bref c’est vraiment pas n’importe qui.

Dans un post, il explique que Bitwise a pu observer bon nombre d’entités se positionner sur ces nouveaux produits, des investisseurs particuliers jusqu’aux gestionnaires d’actifs en passant par des fonds en tout genre. Il explique également qu’ils sont actuellement en pourparlers avec les principales maisons de courtages, de grandes entreprises, et des consultants institutionnels justement sur cette question des ETF Bitcoin. Pour lui, on est seulement au début du raz de marée et il est probable qu’au cours de l’année, de nouveaux acteurs viennent se positionner.

Bref, pour le moment, tous les feux sont au vert. Entre les spéculations sur les futurs ETF liés à Ethereum ou XRP par exemple, et cet appétit flagrant des institutionnels pour l’invention de Satoshi Nakamoto, il est probable que l’on assiste au fameux raz de marée de liquidité qu’on attendait tous.

Chez Rockefeller International, ils sont catégoriques. Voilà ce qu’écrivait leur président Ruchir Sharma dans les lignes du Financial Times à propos de Bitcoin.

« Il est extrêmement inhabituel qu’une bulle éclate puis se redresse pour atteindre de nouveaux sommets aussi rapidement, ce qui laisse penser qu’il se passe quelque chose de réel et de durable. »

Je l’ai déjà évoqué plusieurs fois, mais là, on a les preuves d’une forte demande pour la reine des cryptos et surtout, une demande qui ne concerne pas les investisseurs particuliers, mais principalement les gros poissons.

Si on met cette situation en perspective avec la liquidité sur les exchanges qui ne fait que s’assécher, alors on est peut-être à l’aube d’un choc d’offre et de demande d’anthologie. Ou alors on est déjà dedans, et ça expliquerait pourquoi Bitcoin est en découverte de prix alors que personne ou presque n’en parle.

Tout ça, c’est des facteurs endogènes, des choses qui sont internes au marché des crypto, mais il y a aussi beaucoup de facteurs exogènes, c’est-à-dire extérieur au marché qui font qu’on pourrait voir arriver un bullrun d’exception.

Bitcoin (BTC) et les influences externes

Spontanément, on pense au contexte économique et financier. D’abord, outre Atlantique, force est de constater qu’une relative détente est enclenchée. La crainte inflationniste est retombée et le gouvernement américain devrait bientôt baisser ses taux.

Ce n’est pas qu’une affaire d’inflation, à vrai dire, la dette colossale de l’Oncle Sam leur coûte littéralement les yeux de la tête dans un environnement où les taux directeurs sont élevés. Ils ne vont pas baisser les taux parce qu’ils peuvent se le permettre, mais plutôt parce qu’in-fine, ils n’ont pas le choix.

Le seul élément qui viendrait gâcher la fête, c’est une hausse brutale du prix des matières premières, particulièrement du pétrole. Si ça devait arriver, les taux devraient rester élevés encore un peu, au risque de transformer le soft landing de Powell en atterrissage d’urgence non contrôlé et dévastateur.

Mais, pour le moment, le cours du pétrole reste bas, et surtout, les élections américaines approchent. Historiquement, on n’entreprend pas de grandes manœuvres économiques en période d’élection. A l’approche d’une fin de mandat, c’est plus intéressant d’être accommodant avec les marchés financiers, et de modérer les décisions qui risqueraient de faire perdre des électeurs.

Et oui, personne ne veut quitter une présidence en laissant la situation économique d’un pays à feu et à sang, surtout en visant une ré-élection. En gros, côté américain, les astres sont alignés pour que la fête se prolonge sur les marchés financiers.

Même son de cloche du côté asiatique, mais pour des raisons un peu différentes. D’abord, en Chine, l’impression monétaire est à son paroxysme, la journée du 17 février enregistre même un nouveau record d’injection de liquidités. La politique zéro covid de l’empire du Milieu est derrière eux et maintenant, il faut relancer l’économie.

Cela fait plusieurs années maintenant que le secteur financier Chinois est vraiment en difficulté et ne fait que creuser plus profondément. L’immobilier est en mauvaise posture, le ministre chinois du Logement a même déclaré que les promoteurs immobiliers doivent faire faillite si c’est nécessaire.

On se souvient évidemment de l’affaire Evergrande, ce géant chinois de l’immobilier qui a fini par tomber, précipitant le pays dans une crise immobilière. Pour certains, la liquidation forcée du groupe n’est que le début d’une crise plus profonde, ça n’annonce vraiment rien de bon.

Même chose du côté du marché des actions Chinois où ce n’est vraiment pas la joie. De plus en plus, les investisseurs se tournent vers les crypto. D’après Chainalysis, la Chine est passée de le 144ème à la 13ème place en matière de transactions on-chain, c’est-à -dire directement sur la blockchain.

Bon en gros, il faut bien se dire que pour les investisseurs Chinois, trouver du rendement relève de l’improbable, voire de l’impossible, particulièrement en ce moment. De plus, comme le souligne Lawrence Lepard, les contrôles de capitaux imposés par certains gouvernements, souvent par crainte de perdre le contrôle de leur monnaie, peuvent se retourner contre eux et favoriser l’adoption de Bitcoin. On peut penser au Nigeria, mais la Chine est aussi dans la liste.

Une fois qu’on a fait ce constat, il n’est pas difficile de comprendre pourquoi l’Asie pourrait être un gros catalyseur pour un bullrun vraiment historique.

Je ne vais pas plus rentrer dans le détail concernant l’Asie, parce que ça mériterait vraiment une vidéo à part entière. Cette partie du monde est souvent oubliée, surtout en ce moment, mais les choses bougent . Nous aurions aussi tort de nous focaliser uniquement sur ce qu’il se passe en Europe et aux États-Unis. Si une vidéo qui creuse un peu plus le sujet vous intéresse, n’hésitez pas à me le dire en commentaire, et en attendant, je ne peux que vous conseiller d’aller checker ce thread de notre COO Esprit Cryptique sur le sujet, il y a vraiment des choses intéressantes.

Bitcoin, un patrimoine

Un autre point important qui pourrait vraiment changer la donne, c’est la thèse du transfert de richesse générationnelle. Cette thèse est soutenue par bon nombre de fonds d’investissement et de gestionnaire d’actifs et s’appuie évidemment sur des données concrètes.

Dans les grandes lignes, la fin de la Seconde Guerre mondiale a complètement redessiné le paysage économique et social américain et européen en enrichissant ceux qu’on appelle communément les baby-boomers.

Aujourd’hui, il existe un écart générationnel très important entre les anciennes et les nouvelles générations. En plus des inégalités de richesse et des pressions économiques, les jeunes générations affichent des valeurs sociétales différentes, notamment en matière de technologie, d’écologie, de conscience sociale et de confiance institutionnelle, ce qui les rend naturellement plus enclines à adopter des systèmes financiers alternatifs tels que le bitcoin et les cryptos.

Alors que la dernière cohorte de baby-boomers se rapproche de la retraite, les millenials sont sur le point de devenir les principaux bénéficiaires d’un des plus grands transfert de richesse jamais initié, qui verra les générations précédentes transmettre près de 100 000 milliards de dollars par le biais d’héritages.

Il s’agit d’un changement démographique majeur qui renforcera les populations nées à l’ère numérique, et cela aura forcément un impact sur l’adoption de Bitcoin et des crypto. Toutes ces générations de personnes nées avec un smartphone dans la main et qui ont baigné dans un environnement particulièrement conflictuel et inflationniste auront naturellement plus de facilités à adopter ces nouvelles technologies.

En résumé, dans le monde de demain, l’argent des baby-boomers, habitués à un certain contexte économique et financier, va se retrouver entre les mains des plus jeunes générations, qui ont des aspirations et des conceptions diamétralement opposées en matière d’investissement, de souverainetés, et de richesse personnelle.

Je ne vous parle même pas des systèmes de retraite qui sont au bord de l’implosion entre vieillissement des populations et crises démographiques. Entre désillusion et résignation, les nouvelles générations doivent apprendre à naviguer d’elles-mêmes dans un énorme paquebot qui est en train de sombrer sous le poids des excès des générations précédentes. De plus en plus choisissent Bitcoin comme canot de sauvetage et il est probable que cette tendance s’accélère.

Là encore, c’est difficile de tout développer, le sujet mériterait une vidéo à part entière. Comme d’habitude, dites-moi en commentaire si ça vous intéresse, et en attendant, je vous encourage vivement à lire cette étude de Galaxy Digital sur le sujet, c’est une thèse vraiment très intéressante.

L’arrivée de l’Intelligence artificielle dans l’équation IA

Enfin, un dernier point me paraît vraiment primordial, c’est la convergence technologique qu’on est en train d’observer. À l’occasion d’une table ronde sur le sujet, Michael Saylor a souligné le rôle de l’intelligence artificielle dans la stimulation de la demande de Bitcoin, mettant en avant l’importance de l’invention de Satoshi Nakamoto dans la sécurisation de l’internet et son intégration potentielle dans les systèmes d’IA.

En matière de technologies, il faut bien se rendre compte que Saylor n’en est pas à son coup d’essai. Il avait vu venir les révolutions d’Internet et des smartphones avant tout le monde, donc sa vision sur Bitcoin mérite probablement d’être écoutée.

Cathie Wood fait un peu le même constat. Pour elle, la convergence de ces deux technologies s’apprête à profondément transformer nos sociétés en induisant une réduction pharaonique de certains coûts et une explosion de la productivité.

On parle de Bitcoin, mais évidemment le secteur crypto en entier pourrait se retrouver à travailler de concert avec l’intelligence artificielle. Je vous en ai déjà parlé dans ma dernière vidéo, reste à savoir comment tout ça va prendre forme dans le futur. En tout cas, l’IA a vraiment un potentiel monstre pour driver un bullmarket et les synergies qu’on observe actuellement n’en sont probablement qu’à leurs balbutiements.

Enfin, on ne peut pas passer à côté de l’or. Je ne vais pas vous refaire tout un topo sur le sujet, retenez simplement que Bitcoin, c’est de l’or, mais en mieux. Avec l’introduction des ETF, la corrélation entre le Bitcoin et l’or n’a jamais été aussi élevée, c’est presque comme si l’invention de Satoshi Nakamoto était enfin perçue comme un instrument de réserve de valeur.

L’or a beau être un actif millénaire, ce n’est que depuis 2004 que des ETF existent pour le roi des métaux précieux. Ce que ça veut dire, c’est que depuis 2004 seulement, il est devenu très facile de s’exposer à l’or, et je suppose que vous avez deviné ce que l’introduction de ces produits financiers ont entraîné sur le cours.

Au-delà de ça, si Bitcoin commence à grignoter des parts de marché à l’or au fur et à mesure où il est perçu comme une réserve de valeur, son prix pourrait vraiment être poussé très rapidement vers le haut.

Aujourd’hui, l’or représente une capitalisation de 10.000 milliards de dollars environ. Bitcoin, c’est 10 fois moins et pour vous donner un ordre de grandeur, si l’invention de Satoshi Nakamoto était autant capitalisée que l’or, alors un bitcoin vaudrait dans les 600.000 dollars.

La légitimation de la reine des crypto en tant que réserve de valeur en plus de l’approbation très récente d’un ETF pourrait vraiment faire des vagues et catapulter le prix du Bitcoin vers des sommets qu’on ne soupçonne même pas.

Pour le moment, nous n’avons qu’une vision partielle de ce à quoi pourrait ressembler le prochain bullrun, et nous venons à peine d’entrer en price discovery. Je vous le disais en début de vidéo, Bitcoin ne fait jamais dans le demi-mesure et il arrivera à nous surprendre d’une manière ou d’une autre.

En attendant, restez attentifs à ce qu’il se passe, tant au niveau réglementaire qu’au niveau financier et économique. Nos sociétés sont en train de se transformer à la fois sur le plan géopolitique et sur le plan technologique, et il y a fort à parier que Bitcoin trouvera sa place dans tout ce remue-ménage.

En tout cas, ces éléments sont des pistes qui me font dire que nous pourrions effectivement voir un bullmarket monstrueux. Le chemin risque d’être long et périlleux et comme à chaque fois dans notre écosystème, on n’est pas à l’abris d’un cygne noir et autres surprises en tout genre.

Bon et même si le prochain marché haussier nous offre un raz-de-marée de capitaux pharaonique, il faut garder à l’esprit que les gros multiples auxquels nous avons été habitués sont probablement derrière nous, en tout cas sur les grosses capitalisations. C’est pas difficile à comprendre, aujourd’hui Bitcoin pèse environ 1000 milliards de dollars et pour multiplier son prix par deux, il faut que la marketcap double, soit la capitalisation qu’il a mit 13 ans à atteindre.

Ce qui est certain, c’est que les grosses fortunes commencent à entrer dans la danse et ça risque de faire des vagues. Je vous ai exposé quelques éléments qui vont dans ce sens, mais il en existe évidemment d’autres, d’ailleurs je serai curieux de lire en commentaire ce que vous avez à dire sur le sujet, alors n’hésitez pas.

[ad_2]

Source link